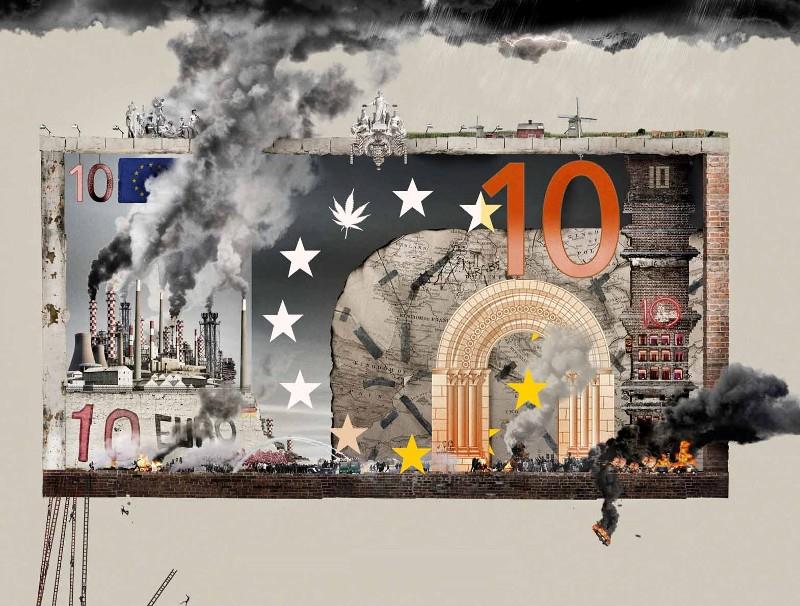

Crise mondiale : Tout vendre pour mieux tout racheter !

Fin 2010, je discutais avec mon banquier, membre du Bidelberg, l’élite mondiale de la finance, de l’économie, de la politique et des médias… et nous anticipions l’explosion des dettes publiques occidentales pour le second semestre 2011.

Nous avions alors anticipé un processus qui partirait de la crise des dettes publiques européennes (Y compris le fait que les investisseurs privés, notamment les banques, seraient mis à contribution pour résoudre le problème de la dette grecque)… pour mettre ensuite le feu au cœur du système financier mondial, à savoir la dette fédérale US…, sans oublier bien sûr les dettes des collectivités locales américaines.

Et nous voici à l’orée du second semestre 2011, avec une économie mondiale en plein désarroi…, les Etats-Unis repartent en récession, l’Europe ralentit tout comme la Chine et l’Inde…, l’illusion d’une reprise mondiale est désormais bien terminée.

C’est d’ailleurs cette situation très inquiétante qui explique pourquoi les grandes entreprises accumulent de la trésorerie : elles ne veulent pas se retrouver comme en 2008/2009 dépendantes de banques elles-mêmes en panne de liquidités.

Les PME et les particuliers devraient utilement méditer cette situation (Source : CNBC, 06/06/2011).

Le système monétaire global est de plus en plus instable…, James Saft, éditorialiste de renom pour Reuters et le New York Times, en est même au point de souhaiter bon vent à l’hégémonie du Dollar (Source : Reuters, 19/05/2011).

Les places financières sont aux abois, les bourses savent que la fête est finie avec la fin du “Quantitative Easing US” et le retour de la récession…, les opérateurs financiers ne savent plus comment trouver des placements profitables et pas trop risqués…, tout cela malgré les milliers de milliards d’argent public investis pour éviter précisément ce type de situation !

L’insolvabilité du système financier mondial…, au premier chef du système financier occidental, revient à nouveau sur le devant de la scène après un peu plus d’une année de politiques cosmétiques visant à noyer ce problème fondamental sous des tombereaux de liquidités, aidé politiquement par une désinformation planétaire de la part des médias aux ordres…, destinée à lobotomiser les masses incultes.

En 2009, la planète comptait environ 30.000 milliards US$ d’actifs-fantômes.

La moitié, à peu près, s’est envolée en fumée en six mois entre septembre 2008 et mars 2009.

Comme l’escroquerie américaine a parfaitement fonctionné, avec l’aide de divers chefs d’Etats et chefs décisionnaires dans le monde par le moyen de comptes secrets largement approvisionnés…, c’est maintenant au tour de l’autre moitié, les 15.000 milliards d’actifs-fantômes restants, de s’évanouir purement et simplement entre Juillet 2011 et Janvier 2012.

Et cette fois-ci, les dettes publiques seront de la partie également, contrairement à 2008/2009 où ce sont essentiellement les acteurs privés qui avaient été touchés.

Pour prendre la mesure du choc qui se prépare, il est utile de savoir que les banques américaines commencent à réduire leur utilisation des Bons du Trésor US pour garantir leurs transactions, par crainte des risques croissants pesant sur la dette publique US (Source : CNBC/FT, 12/06/2011).

Pour les acteurs de la planète financière, le choc de l’Automne 2011 va ainsi correspondre au sens littéral au fait de sentir le sol se dérober sous leurs pieds, puisque c’est bien le socle du système financier mondial, le Bon du Trésor US, qui va s’enfoncer brutalement…

Même l’Arabie saoudite s’inquiète désormais publiquement par la bouche du Prince AlWaleed qui évoque la bombe de la dette US (Source : CNBC, 20/05/2011).

Deux des aspects les plus dangereux de ce choc de l’Automne 2011, sont :

– Le mécanisme de détonateur des dettes publiques européennes…

– Le processus d’explosion de la bombe US en matière de dettes publiques…

Dans ce contexte d’accélération du rééquilibrage des rapports de force planétaire, voici l’anticipation d’un processus géopolitique fondamental concernant la tenue d’un sommet Euro-BRICS d’ici 2014.

Je recommande vivement d’éviter de posséder une partie de ces 15.000 milliards US$ d’actifs-fantômes qui vont s’envoler en fumée dans les prochains mois, avec une mention toute particulière pour l’immobilier résidentiel occidental dont l’effondrement des prix qui était prévu pour 2015 commence en fait dès 2012 !

Les opérateurs financiers anglo-saxons jouent aux apprentis-sorciers depuis maintenant une année et demie et les premiers titres du Financial Times en Décembre 2009 sur la crise grecque devenue rapidement une soi-disant “crise de l’Euro”.

Les péripéties de cette formidable manipulation de l’information ont été orchestrées depuis la City de Londres et Wall Street.

Dernier exemple en date : la manifestation anti-austérité du 04/06 à Athènes qui a péniblement rassemblé moins de 1.000 manifestants alors que les médias anglo-saxons ont à nouveau titré sur cette preuve de rejet de la population grecque…, évoquant des dizaines de milliers de manifestants (Sources : Figaro, 05/06/2011 ; Financial Times, 05/06/2011 ; Washington Post, 06/06/2011).

On peut constater l’épuisement du discours sur la “fin de l’Euro” par le fait que Wall Street en est réduit à faire intervenir régulièrement désormais Nouriel Roubini pour tenter de crédibiliser cette fable.

Le pauvre Roubini, dont les travaux d’anticipation n’ont ni prévu la crise mondiale ni jamais dépassé six mois, se voit réduit à devoir prévoir la “fin de l’Euro” d’ici cinq ans, ou au moins une réforme fondamentale de la zone Euro pouvant d’ailleurs aboutir à une intégration européenne renforcée.

Sa récente intervention dans un congrès à Singapour est reprise dans le Figaro du 14/06/2011.

Donc, si on résume la prédiction de Nouriel Roubini, il y aurait une “fin de l’Euro” d’ici 5 ans sauf si en fait l’Euro se retrouve renforcé via la mise en place définitive d’un “nouveau souverain”, l’Euroland.

Quelle anticipation !

Au-delà de l’effet d’annonce racoleur, cela consiste à dire que d’ici cinq ans (durée infiniment longue en temps de crise… et Roubini parlait d’échéances beaucoup plus rapprochées il y a encore quelques mois), il peut se passer une chose ou son contraire.

Merci Docteur Roubini !

C’est difficile d’essayer de faire de la prospective et de travailler pour Wall Street en même temps.

Enfin, il faut ce qu’il faut pour essayer de convaincre (en vain) les Asiatiques de ne pas vendre les actifs en Dollars au profit de ceux en Euro.

Constatez toutes et tous que l’Euro se porte bien alors que le Dollar continue sa descente aux enfers par rapport aux grandes devises mondiales… et que tous ceux qui ont parié sur la dislocation de la zone Euro ont perdu beaucoup d’argent.

La crise favorise l’émergence d’un nouveau souverain, l’Euroland, qui permet aujourd’hui à la zone Euro d’être bien mieux préparée que le Japon, les Etats-Unis ou le Royaume-Uni au choc de l’Automne 2011… même si elle est en train de jouer un rôle de détonateur en la matière, bien malgré elle.

Le Telegraph du 07/06/2011 nous apprend par exemple que depuis les années 1980, le Royaume-Uni a dépensé 700 Milliards de £ivres-Sterling de plus qu’il n’a gagné.

Une bonne partie de cette somme entre dans les 15.000 Milliards d’actifs-fantômes qui vont disparaître prochainement !

Le bombardement (car il faut bien appeler les choses par leur nom), entrecoupé de pauses de quelques semaines quand les experts et médias anglo-saxons ne peuvent vraiment plus rien inventer pour légitimer de garder “la crise de l’Euro” en une)…, auquel est soumis l’Euroland depuis tout ce temps, a en fait eu trois effets majeurs consécutifs, très éloignés pour deux d’entre eux des résultats escomptés par Wall Street et la City :

– 1. Dans un premier temps (Décembre 2009 – Mai 2010), elle a fait disparaître le sentiment d’invulnérabilité de la devise européenne tel qu’il s’était constitué en 2007/2008, en introduisant le doute sur sa pérennité et surtout en relativisant l’idée que l’Euro était l’alternative naturelle au Dollar US…,voire son successeur.

– 2. Puis, dans un deuxième temps (Juin 2010 – Mars 2011), elle a amené les dirigeants de l’Euroland à mettre en chantier à très grande vitesse, toutes les mesures de sauvegarde, de protection et de renforcement de la monnaie unique (mesures qui auraient dû être prises il y a déjà de nombreuses années). Ce faisant elle a redynamisé l’intégration européenne, replacé à la tête du projet européen le noyau fondateur, et marginalisé le Royaume-Uni en particulier. Mais aussi la Suède dont les élites continuent à vivre dans le monde d’après 1945, celui où elles ont pu s’enrichir en profitant des problèmes du reste du continent. A propos du Royaume-Uni, la City continue à tenter en vain d’éviter de passer sous le contrôle des autorités européennes comme nous l’apprend cet article du Telegraph du 30/05/2011. Le plus amusant dans cet article est l’image retenue par le journal : un drapeau européen en lambeaux. Pourtant c’est bien la City qui est en train de perdre son indépendance historique au profit de l’UE et pas le contraire. C’est une illustration flagrante de l’impossibilité de comprendre les évènements qui se déroulent en Europe en passant par les médias britanniques, même quand il s’agit du Telegraph, excellent par ailleurs en ce qui concerne sa couverture de la crise. Parallèlement Wall Street a stimulé un soutien de plus en plus appuyé à la monnaie européenne de la part des BRICS, Chine en-tête, qui après un moment de flottement se sont rendus compte de deux choses fondamentales : d’une part les Européens agissaient sérieusement pour faire face au problème ; et d’autre part, au vu de l’acharnement anglo-saxon, l’Euro était sans aucun doute un instrument essentiel pour toute tentative de sortie du monde Dollar…, d’où leur motivation à acheter la dette de l’Euroland (Source : Reuters, 26/05/2011).

– 3. Enfin, actuellement (Avril 2011 – Septembre 2011), elle conduit la zone Euro à entreprendre de toucher aux sacro-saints investisseurs privés afin de les mettre à contribution pour résoudre le problème grec via notamment des extensions “volontaires” des délais de remboursement, ou toute autre forme de coupe dans les profits escomptés (Sources : YahooActu, 13/06/2011 ; DeutscheWelle, 10/06/2011 ; Spiegel, 10/06/2011).

Comme on peut l’imaginer, si le premier impact était bien l’un des objectifs poursuivis par Wall Street et la City (outre le fait de détourner l’attention des problèmes massifs du Royaume-Uni et des Etats-Unis), les deux autres en revanche sont des effets totalement contraires au but recherché : affaiblir l’Euro et réduire son attractivité mondiale.

Surtout qu’une quatrième séquence se prépare qui va voir, d’ici le début 2012 (car la crise ne permettra pas à l’Euroland d’attendre 2013, date prévue pour réviser le système adopté en Mai 2010 pour trancher ce débat)…, le lancement d’un mécanisme d’Eurobonds, permettant de mutualiser une partie des émissions de dettes des pays de l’Euroland, ainsi que l’inévitable pression politique croissante à augmenter la part de la contribution privée dans ce vaste processus de restructuration de la dette des pays périphériques de la zone Euro. Diverses formules sont à l’étude, mais les plus probables s’organisent toutes autour d’un système d’émission de dette publique à deux niveaux : une émission bénéficiant de la signature commune de l’Euroland (et donc de taux très bas) pour un montant allant jusqu’à un pourcentage maximum du PIB de chaque Etat (40%, 50%, 60%… aux dirigeants de l’Euroland de choisir) ; au-delà de ce seuil, les émissions ne sont plus garanties que par la seule signature de l’Etat concerné, impliquant des taux rapidement très élevés pour les élèves les moins sérieux de la classe.

Il est regrettable que les médias internationaux s’intéressent plus aux quelques milliers de manifestants grecs censés incarner le refus de l’austérité européenne et la faiblesse de la zone Euro, plutôt qu’à l’attente réelle des Grecs dont cette lettre ouverte des intellectuels grecs qui accusent non pas l’Euroland mais leurs propres élites politiques et financières d’être incapables de respecter leurs engagements et appellent à la mise à niveau du système politico-social grec avec celui du reste de l’Euroland (Source : L’Express, 09/06/2011)…

A propos du mot “restructuration” sur lequel délirent à longueur d’articles ou d’émissions les économistes et financiers en tous genres, il me faut apporter une précision limpide de simplicité : il est évident qu’une partie de la dette grecque appartient à ces 15.000 milliards d’actifs-fantômes qui vont s’évaporer dans les mois à venir !

Peu importe le mot utilisé, “restructuration”, “défaut”, l’Euroland organisera un processus qui fera perdre aux moins puissants ou aux plus exposés des créanciers une partie significative de leurs engagements sur la Grèce.

C’est cela qu’on appelle une crise.

Et la raison d’Etat fonctionne toujours de la même manière.

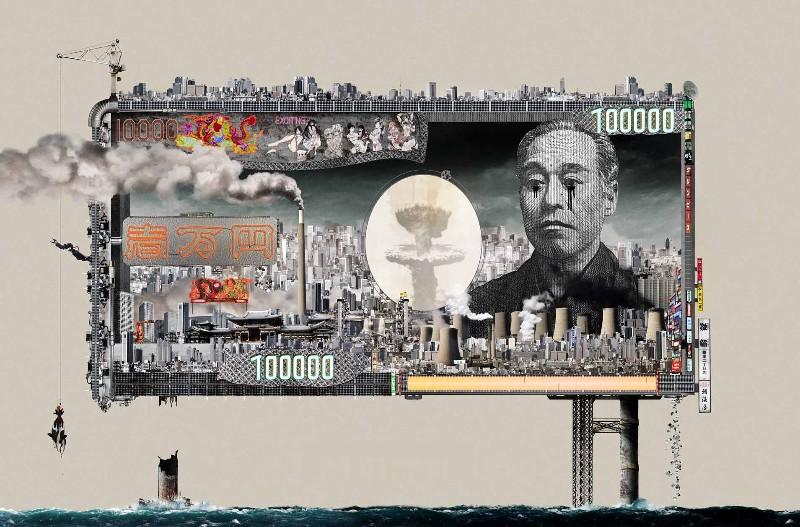

Mais, de toute façon, d’ici là, le problème se sera déplacé vers les Etats-Unis, le Japon, le Royaume-Uni, et plus personne ne prêtera attention au cas grec dont les montants sont ridicules en comparaison : Grèce, 300 milliards d’€uros… ; USA, 15.000 milliards US$…, soit 50 fois plus !!!!

Et l’examen prochainement par la Cour Constitutionnelle de Karlsruhe de recours contre le Fonds de stabilisation européen, s’il ne remettra pas en cause les décisions prises, va accroître la pression en Allemagne pour que le secteur privé soit partie prenante des solutions, c’est-à-dire des pertes (Source : Spiegel, 13/06/2011)…

Et avec cette quatrième séquence on entre dans le cœur du processus de contagion qui va faire exploser la bombe de l’endettement fédéral US.

Car, d’une part, en créant un contexte médiatique et financier mondial ultra-sensibilisé aux questions d’endettement public, Wall Street et la City ont rendu visible l’ampleur insoutenable des déficits publics US, britannique et japonais.

Un calcul très simple permet de prendre la mesure de la différence entre le problème grec actuel et la crise US en préparation : les banques en particulier vont être obligées de prendre en charge entre 10% et 20% du coût de renflouement de la dette grecque, soit entre 30 et 60 Milliards d’€uros.

C’est ce qui “excite” les agences de notation ces jours-ci à propos des banques européennes.

L’explosion de la bombe de la dette fédérale US imposera au minimum un coût aux proportions identiques pour les banques et autres détenteurs institutionnels de cette dette.

On parle donc dans ce cas (une estimation conservatrice car la nature même de l’utilisation des Bons US impliquera une contribution privée plus importante), de montants compris entre 1.500 et 3.000 milliards US$.

C’est cohérent avec les 15.000 milliards d’actifs-fantômes qui disparaîtront dans les trimestres à venir !

Cela a même obligé les agences de notation, fidèles chiens de garde des deux places financières, à se lancer dans une folle course à la dégradation des notes des Etats.

C’est pour cette raison que les Etats-Unis se retrouvent maintenant sous la menace d’une dégradation, alors même que cela paraissait impensable à la plupart des experts il y a seulement quelques mois.

Et parallèlement, le Royaume-Uni, la France, le Japon…, se retrouvent également dans le collimateur des agences (Sources : Reuters, 08/06/2011 ; Le Monde, 11/06/2011 ; FoxNews, 30/05/2011).

Ces agences n’ont jamais rien anticipé d’important (ni les subprimes, ni la crise mondiale, ni la crise grecque, ni le Printemps arabe).

Si elles dégradent à tout va aujourd’hui, c’est qu’elles sont prises à leur propre jeu (Sources : Reuters, 08/06/2011 ; Le Monde, 11/06/2011 ; FoxNews, 30/05/2011).

Il n’est plus possible de dégrader A sans toucher à la note de B si B n’est pas en meilleure situation.

Les “présupposés” sur le fait qu’il est impossible à tel ou tel Etat de faire défaut sur sa dette n’ont pas résisté à trois ans de crise : c’est en cela que Wall Street et la City sont tombés dans le piège qui guette tous les apprentis-sorciers.

Ils n’ont pas vu qu’il leur serait impossible de maîtriser cette hystérie entretenue autour de la dette grecque.

Ainsi aujourd’hui, c’est au Congrès US, dans le cadre du violent débat sur le plafond d’endettement et les coupes budgétaires massives, que se développent les conséquences des articles manipulateurs de ces derniers mois sur la Grèce et la zone Euro.

Et l’une des conséquences de ce jeu, c’est que les Européens se préparent non seulement à encadrer sévèrement les méthodes des agences de notation, mais ils vont tout simplement créer des concurrents aux agences anglo-saxonnes, comme l’ont déjà fait les Chinois dont l’agence Dagong estime que les Etats-Unis sont entrés dans un processus de défaut sur leur dette.

En perdant le monopole de la mesure du risque, Wall Street et la City vont ainsi perdre leur aptitude à faire ou défaire les fortunes (Sources : CNBC, 02/06/2011 ; YahooNews, 10/06/2011).

Je souligne que si l’Histoire a un sens, c’est indéniablement celui de l’ironie !